FOREX - все о рынке форекс

|

ГЛАВНАЯ

Словарь трейдера Словарь брокера |

Модели продолжения тенденции

Существует ряд моделей продолжения тенденции. Как говорят японцы, "есть время продавать, есть время покупать и время отдыхать". Большинство таких моделей продолжения сигнализируют о наступлении перерыва, передышки в развитии рынка перед возобновлением прежней тенденции.

Окна (Windows)

Японцы называют ценовой разрыв "окном". "Закрыть окно" - это заполнить ценовой разрыв. "Окно" - ценовой разрыв между экстремальными значениями дня текущего и дня предыдущего.

Играть следует в направлении, указанном окном. Окна становятся областями поддержки и сопротивления. Окно при восходящей тенденции - сигнал к повышению. Если при корректирующих спадах окно закрывается и после этого давление противников тренда не спадает, то это перелом тенденции. То же и для понижательной тенденции.

Основное правило - в ходе коррекции цены возвращаются к окну. Откаты к окну можно использовать как сигналы совершения сделок. Стоп-лоссы размещаются под (или над) окном.

Окна при прорыве уровней сопротивления или поддержки обладает большой значимостью.

Японцы считают, что окна, появившиеся при прорыве из области застоя или сопровождающие движение к новым максимумам, заслуживают особого внимания.

Кроме функций окна, как уровня поддержки/сопротивления и индикатора тенденции, существуют и другие прогнозные функции. Например, ценовой прорыв вверх в виде окна, особенно, если оно открывается с помощью маленькой черной свечи из области застоя, расположенной на низком ценовом уровне, - может иметь далеко идущие ценовые последствия. То же и для нисходящего окна.

Правила:

- Если во время повышения (понижения) зарегистрировано восемь-десять повышающихся дневных максимума (понижающихся минимума) и не происходит коррекции, то она очень-очень скоро наступит. О таком рынке японцы говорят: "Желудок заполнен на 80 %".

- Если окно не закрылось в течение трех дней, то рынок продолжит свое движение в том же направлении.

- После появления трех окон вверх (вниз) надо ждать вершину (основание). Вероятность разворота возрастает, если после третьего окна образуется модель разворота.

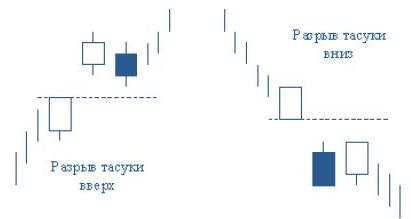

Разрывы тасуки вверх и вниз (Upward- and Downward-Gap Tasuki)

Разрыв тасуки вверх - модель продолжения тенденции, когда после белой свечи, образующей ценовой разрыв вверх, - появляется черная свеча. Цена открытия черной свечи находится в пределах тела белой свечи, а цена закрытия ниже его.

Цена закрытия черной свечи является точкой покупки. Если окно закрывается, а давление продавцов все ощущается, то бычий сигнал модели отменяется. Обратное справедливо для разрыва тасуки вниз. Тела обоих свечей в разрыве тасуки должны быть примерно одинаковы по размеру. Эти модели встречаются относительно редко.

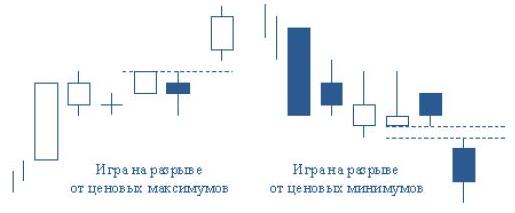

Игра на разрывах от ценовых максимумов и минимумов

Вполне естественно, если после резкого повышения цены в течение одной - двух торговых сессий рынок на время приостанавливается. В этот период консолидации на рынке часто образуется группа свечей с маленькими телами. Это говорит о нерешительности рынка.

Однако, если в один из последующих дней цена открывает окно вверх, то можно покупать. Эта модель называется "игра на разрыве от ценовых максимумов" (high-price gapping plays). "Игра на разрыве от ценовых минимумов" (low-price gapping plays) - медвежий аналог вышеупомянутой модели.

Модель "игра на разрыве" предполагает, что консолидация рынка продолжается не более 11 торговых сессий. Консолидирующие свечи должны находится в нижней (при понижательной тенденции) или в верхней части торгового диапазона дня - длинной свечи.

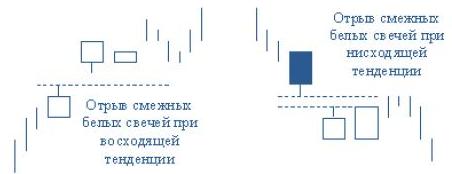

Отрыв смежных белых свечей (Gapping Side-by-Side White Lines)

Если при восходящей тенденции появляется белая свеча, образующая окно вверх, а за ней следует еще одна белая свеча примерно такого же размера и с почти такой же ценой открытия, то перед нами бычья модель продолжения "отрыв вверх смежных белых свечей". Если рынок закрывается выше самой высокой из двух свечей, то следует ожидать дальнейшего повышения цен. Модель встречается редко.

Еще реже происходит отрыв вниз смежных белых свечей при нисходящей тенденции. В последнем случае появление двух белых свечей рассматривается как частичное закрытие коротких позиций. Отрыв вниз чаще всего происходит при появлении черных (а не белых) свечей. Если на понижательном тренде за черной свечой, образующей разрыв вниз, следует еще одна черная свеча, с более низкой ценой закрытия, - то это означает, что тенденция к снижению цен сохранится.

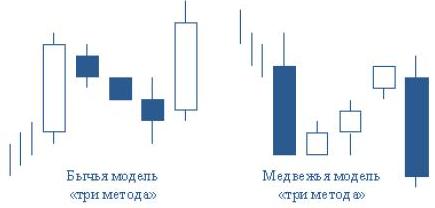

Модель "три метода" (rising and falling three methods)

Существует два варианта данной модели: бычья модель "три метода" и медвежья модель "три метода". Это модели продолжения тенденции.

В состав бычьей модели входят следующие элементы:

- Длинная белая свеча.

- За этой свечой идет группа черных свечей с маленькими телами. Идеальная модель содержит три свечи, хотя их может быть две и больше трех. Главное, чтобы они не выходили за пределы диапазона (включая и тени) цен длинной белой свечи.

Последний торговый день должен быть представлен длинной белой свечой с ценой закрытия выше закрытия первого дня. Цена открытия последней свечи также должна быть выше цены закрытия предшествующего дня.

Эта модель напоминает флаг или вымпел.

Медвежья модель "три метода" формируется аналогично, с точностью до наоборот.

Если объем в дни появления белых (черных) свечей в бычьей (медвежьей) модели "три метода" выше объема торговли в дни появления маленьких свечей, то значимость модели возрастает.

Тела маленьких свечей не обязательно должны быть контрастными цвету тенденции. Но это очень желательно.

Три наступающих белых солдата

Модель "три наступающих белых солдата" (three advancing white soldiers) представляет группу из трех белых свечей с последовательно повышающимися ценами закрытия. Если три белых солдата появляются в области низких цен после периода стабилизации, - то это признак потенциальной силы рынка. Цена открытия каждой свечи находится в пределах белого тела предшествующей свечи или вблизи него. Цены закрытия свечей равны максимальным или приближаются к ним. Если свечи сильно растянуты, то это признак перекупленности рынка.

Если вторая и третья свеча (или только третья свеча) демонстрируют признаки ослабления, то образуется модель "отбитое наступление" (advanced block pattern). Она говорит о том, что рост цен встречает сопротивление, поэтому быкам следует защитить свои позиции. Эта модель должна особенно настораживать если она появляется после длительной восходящей тенденции. Признаками ослабления рынка также могут быть постепенно уменьшающиеся тела белых свечей или сравнительно длинные верхние тени последних двух свечей.

Если вторая свеча имеет длинное белое тело и регистрирует новый максимум, а за ней идет маленькая белая свеча, то образуется модель "торможение" (stalled pattern), или ее еще называют "замедление" (deliberation pattern). Она сигнализирует о том, что натиск быков ослабевает, по крайней мере на некоторое время.

Последняя маленькая свеча может либо образовать разрыв относительно длинного белого тела (в этом случае она становится звездой), либо "сидеть у него на плече" (т.е. находится в верхней части предшествующего длинного белого тела). Маленькая белая свеча свидетельствует об упадке сил быков. При появлении модели "торможение" следует закрывать длинные позиции и реализовывать прибыль.

Хотя модели "отбитое наступление" и "торможение" обычно не являются сигналами разворота на вершине, после них иногда наблюдается существенное понижение цен. При появлении этих моделей следует ликвидировать или защитить длинные позиции, но открывать короткие позиции в данной ситуации нельзя.

Главное различие между отбитым наступлением и тремя белыми солдатами в том, что последняя белая свеча отбитого наступления имеет более длинную верхнюю тень.

Модель разделение (separating lines)

В отличие от модели "контратака" (модели разворота с совпадающими ценами закрытия контрастирующих свечей), в модели разделения вторая, "отделяющаяся" свеча имеет ту же цену открытия, что и контрастная по цвету предшествующая свеча. Это модель продолжения тенденции.

Появление свечи с черным телом (в особенности, если оно длинное) на фоне восходящей тенденции (бычья модель разделения) должно насторожить быков. Не исключено, что медведи обретаю силу. Однако если на следующий день цена открытия образует разрыв вверх и достигает цены открытия предшествующей черной свечи, то означает, что медведи потеряли власть над рынком. Белая свеча должна также представлять бычий захват за пояс (т.е. цена открытия должна быть равна минимальной цене).

Обратное верно для медвежьей модели разделения.

Доджи

Доджи - это свеча, цены открытия и закрытия которой равны. Если цены открытия или закрытия расходятся всего на несколько тиков, то такую свечу также можно считать доджи.

Как определить, следует ли рассматривать свечу, близкую к доджи, как доджи? Если имеется ряд свечей с очень маленькими телами, то свеча с близкими ценами открытия или закрытия на их фоне не будет иметь большого значения.

Другой способ состоит в оценке предшествующего движения рынка: если на рынке ожидается смена тенденции или на нем уже давно господствует восходящая или нисходящая тенденция, или имеются какие-то иные признаки предстоящих изменений, то свеча с маленьким телом считается доджем. Это происходит потому, что доджи может быть очень важным сигналом, поэтому лучше прислушаться к ложному сигналу, чем пропустить истинный.

Доджи представляют собой ярко выраженный сигнал смены тенденции. Вероятность разворота увеличивается, если последующее движение цен подтверждает этот сигнал. Доджи важны только на тех рынках, где встречаются нечасто. Поэтому не рекомендуется использовать свечной анализ на графиках менее 15 минут, т.к. на таких графиках очень много свечей, похожих на доджи.

Доджи на вершинах

Доджи часто указывают на вершину. Особенно это характерно для тех доджи, которые появляются после длинной белой свечи при восходящей тенденции. Такое свойство доджи связано с тем, что он олицетворяет собой период нерешительности на рынке. Неуверенность быков не способна поддерживать восходящую тенденцию на рынке. Если рынок повышался в течение длительного времени или находится в состоянии перекупленности, а затем появляется доджи (читай "нерешительность"), - возможен разворот на вершине.

В то же время в условиях снижающихся цен удивительная способность доджи сигнализировать о развороте утрачивается. Дело в том, что рынок может падать под собственной тяжестью, а додж -символ равенства быков и медведей. Для образования вершины достаточно одного доджа (хотя лучше иметь подтверждения), а для образования основания кроме формирования доджа необходимы и обязательны подтверждения.

Длинноногий додж - додж с одной или двумя очень длинными тенями, свидетельствует о том, что рынок достиг своей вершины.

Доджи после длинной белой свечи

Доджи, появляющиеся после длинной белой свечи, особенно после длительной восходящей тенденции, часто предупреждает о приближении рынка к вершине.

Длинноногий доджи и рикша (long-legged doji and rickshaw man)

Длинноногий доджи играют особенно важную роль, если он появляется на вершине. Если цены открытия и закрытия находятся посередине торгового диапазона дня, такую свечу называют "рикша". Если свеча не является доджем, но обладает очень длинной верхней и/или нижней тенью и маленьким телом, ее называют "высокой волной" (high-wave). Группа высоких волн является сигналом разворота тенденции. Японцы говорят о свечах с очень длинными тенями, что они "сбились с пути".

Доджи-надгробие (gravestone doji)

Иногда надгробие появляется в основании рынка, но его основное предназначение -сигнализировать об образовании вершины. Медвежий характер надгробия объясняется тем, что рынок открывается на минимальной цене, потом идет вверх. После этого у всех, кто стоит в покупку, начинаются неприятности: к концу сессии цены падают до минимума. Чем выше верхняя тень, тем сильнее медвежий потенциал доджа. Надгробие напоминают падающую звезду, но оно обладает большим потенциалом.

Доджи как уровень сопротивления и поддержки

Доджи, особенно если они встречаются на важной вершине или в основании, иногда могут выполнять функцию поддержки (нижняя тень) или сопротивления (верхняя тень) в зависимости от направления тенденции.

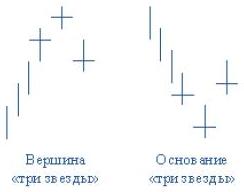

Три звезды (three stars)

Встречаются редко, но это важная модель разворота. Модель "три звезды" образуется тремя доджами. Средний додж - звезда доджи.

|

Анализ комбинаций японских свечей : Построение графиков Основные модели разворота Другие модели разворота Модели продолжения тенденции |

|

Толковый словарь биржевика : А ; Б ; В ; Г ; Д ; Е ; Ж ; З ; И ; К ; Л ; М ; Н ; О ; П ; Р ; С ; Т ; У ; Ф ; Х ; Ц ; Ч ; Ш ; Э ; Ю ; Я |

|

ДРУЗЬЯ САЙТА |

|

Сайт для девушек

Все о строительстве и отделке Заработок в интернете |